中/EN

中/EN

中/EN

中/EN

上个月,尼康宣布收购金属3D打印机制造商SLM Solutions,加强在增材制造领域的投资。尼康对增材制造方向的关注是该公司愿景的一部分,其中,数字制造更被视为推动增长的良机。

尼康对SLM Solutions的目标是实现全面收购,与持有SLM Solutions 61.1%股份的关键股东达成了不可撤销承诺书,并为其他股东提供了以每股 20 欧元兑现的选择权。

为什么尼康要收购SLM Solutions?

简单地说,尼康的目标是通过提供“创新制造解决方案”,成为金属增材制造领域的全球领先企业。通过收购SLM Solutions这家已经向全球销售了750多台金属增材制造设备的公司,尼康相信将顺利实现这一目标。

对于尼康来说,数字制造已被设定为今年中期管理计划中的核心增长动力。在尼康的总结收购理由文件里表示,通过收购SLM Solutions,将会在不断增长的金属增材制造领域获得品牌影响力和市场份额,获得SLM Solutions多元化客户群,以及经验丰富的管理层和技术团队。

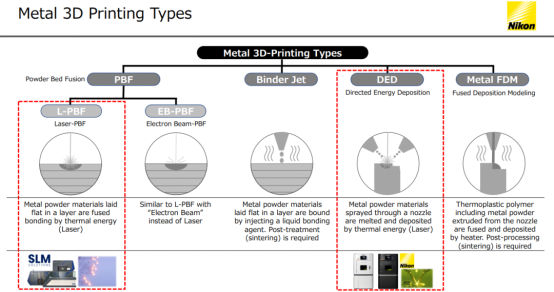

金属3D打印的几种关键类型(图源:Nikon官网)

尽管尼康并未进一步讨论对SLM Solutions的收购的细节,但在上个月宣布收购时,尼康首席执行官Umatate Toshikazu表示:“通过收购SLM Solutions,尼康朝着2030战略愿景迈出了关键的一步。3D 打印将使我们的客户能够制造高度复杂的零件、减少周期时间、减少碳排放、能源成本和浪费,从而彻底改变大规模生产。”

关于收购交易的细节条款

与大多数收购案一样,收购条款并不会那么简单。尼康的目标是在充分稀释的基础上自愿公开收购SLM Solutions的所有流通股,它已经获得了总股本的61.1%,并得到了SLM Solutions管理和监事会的支持,以及SLM Solutions三个主要股东(包括Elliott Advisors)的不可撤销承诺书。为了获得剩余的股份,尼康将提供报价为20欧元/股。该收购价比2022年9月1日前三个月SLM Solutions的XETRA成交量加权平均股价溢价83.7%。

尼康将根据其中期管理计划的资本分配框架,用现有的现金为这次收购提供资金。根据该计划,它预留了2000-3000亿日元用于兼并和收购,作为7000-8000亿日元增长战略的一部分。

尼康表示,在公司的中期管理计划期间,此次收购对利润的贡献将有限,但这项收购案预计将对整个尼康集团到2030年的综合收益做出贡献。

Vision 2030,以及收购SLM 对尼康的意义

Vision 2030 是尼康的一项战略计划,公司希望达成 “人类和机器无缝共同创造的关键技术解决方案公司。” 实现这一目标的步骤包括:在2022-2025年间与客户同步运营,支持客户的创新,并在此基础上与客户联合创新,提供多样化的解决方案,共同应对市场和行业带来的挑战。

在该公司的数字制造业务战略纲要中,尼康预计到2030年,航天行业迫切需要形状复杂且高精度零部件,而汽车行业将专注于为电动汽车和其他产品减轻重量。尼康将通过为终端产品、部件提供增材加工和裂解加工方案来应对这些挑战。

截止目前尼康已经推出了自己的定向能沉积(DED)系统,同时最近投资了Hybrid Manufacturing Technologies Global, Inc.和Optisys,并收购了Morf3D。

在2016年GE Additive收购未果的情况下,为什么尼康的收购案得到了SLM Solutions大部分股东的支持?

早在2016年,GE Additive就有意打包收购Arcam和SLM Solutions,当时,通用电气对SLM Solutions的收购报价为每股38欧元,总价格为7.45亿美元,比该公司当时的股价溢价约37%。最终,持股SLM Solutions 20%的股东Elliot Advisors拒绝了这份收购提案,GE Additive转而收购另一家德国金属3D打印龙头Concept Laser(75%的股权)。

当乐鱼问及SLM Solutions和Elliot Advisors为什么六年后愿意接受比GE Additive报价更低的收购提案时,该公司没有给到答复。

尼康将为SLM Solutions带来什么?

在9月2日举行的新闻发布会上,尼康表示金属3D打印是一个可以展现光学技术优势的领域,该技术经过几十年的发展,已经在半导体光刻部门等业务线中成为精密定位技术,协助激光加工监测的图像处理。

SLM Solutions对乐鱼表示:尼康作为一家全球知名的相机厂商,在发展前沿光电技术和精密设备方面的经验积淀也非常丰厚,其产品与解决方案涵盖了数码相机以及FPD、半导体光刻系统、显微镜和测量仪器等工业精密设备。未来,SLM Solutions将在尼康的数字制造战略中扮演不可或缺的角色。同时,尼康承诺至少在三年内不会主动达成支配协议,SLM Solutions将继续由现有的高级管理团队领导。

接下来会发生什么?

截至9月30日,SLM Solutions其他股东的承兑期已开始。在此期间,SLM Solutions的股东可接受收购要约,并以每股20欧元的价格投标对应股份。承兑期将于11月1日结束,并可能延长两周。目前,SLM Solutions管理层和监事会欢迎并完全支持该交易和收购要约,并视要约文件的审查结果而定。此外,SLM Solution管理层和监事会成员已承诺将其股份纳入收购要约。

成功完成收购后,在商业合理和市场条件允许的情况下,尼康将衡量是否启动SLM Solutions目前在法兰克福证券交易所的退市程序。一般而言,母公司需持有子公司90%股份才能将其退市。2018年,GE Additive在将持股比例提高至近95%后,对Arcam采取了退市举措。

随着承兑期的开始,尼康对SLM Solutions的收购过程将按德国法律进行。收购预计经相关监管部门批准后于2023年1月至6月期间完成。尼康表示将继续按照中期管理计划追求稳定的增长。